اندیکاتورها در تجزیه و تحلیل بازارهای مالی ابزارهای حیاتی هستند که توسط معامله گران برای پیش بینی روند قیمت ها و اتخاذ تصمیمات مالی استفاده می شوند. اندیکاتورهای مهم، الگوها و اشکالی هستند که با استفاده از داده های قیمتی و حجمی، روندها، نقاط ورود و خروج و همچنین نقاط پشتیبانی و مقاومت را شناسایی می کنند. این اندیکاتورها از جمله میانگین متحرک، اندیکاتورهای اسیلاتوری مانند RSI و Stochastic، و اندیکاتورهای معروفی همچون MACDو بسیاری موارد دیگر، از اهمیت بسیاری برخوردارند. در این مقاله به بررسی و توضیح اندیکاتورهای معروف و مهم در تحلیل تکنیکال پرداخته خواهد شد.

اندیکاتور (Indicator) چیست؟

اندیکاتورها در بازارهای مالی، ابزارهایی هستند که برای تحلیل روندها و الگوهای قیمتی استفاده می شوند. این ابزارها بر اساس داده های قیمتی و حجم معاملات، اشاره ها و هشدارهایی ارائه می دهند که به معامله گران کمک می کنند تا تصمیمات مناسب تری بگیرند. اندیکاتورها می توانند متنوع باشند و از میانگین ها، شاخص های نسبتی، الگوهای فنی و غیره تشکیل شوند. مثال هایی از اندیکاتورهای مهم شامل میانگین متحرک، شاخص قدرت نسبی (RSI)، اندیکاتور فیبوناچی، و (MACD)متوسط حرکتی همراه با تقارن می باشند. استفاده از اندیکاتورها در تحلیل تکنیکال می تواند به تصمیم گیری های معامله گران در بازارهای مالی کمک زیادی کند.

Indicator در بازارهای مالی نقش بسیار مهمی را ایفا می کند، زیرا به تحلیل و پیش بینی رفتار قیمتی کمک می کند. از طریق مشاهده ی این ابزارها، سرمایه گذاران می توانند الگوها و روندهای بازار را بهتر درک کرده و در نتیجه تصمیمات موفقیت آمیزتری را اتخاذ کنند. برای آشنایی با بهترین اندیکاتورهای ورود و خروج، ویدئوی زیر را مشاهده نمایید:

انواع اندیکاتورهای معروف

- اندیکاتورهای روندی: این مورد برای تحلیل و شناسایی روند بازار استفاده می شود. به عنوان مثال، میانگین متحرک (Moving Average) و شاخص قدرت نسبی (RSI) از جمله اندیکاتورهای روندی هستند. آنها به تعیین جهت و قوت روند کمک می کنند.

- اندیکاتورهای حجمی: این نوع بر اساس حجم معاملات صورت می گیرد. آنها معمولاً برای تأیید یا تکذیب روندهای بازار استفاده می شوند. به عنوان مثال، اندیکاتور حجم (Volume) و معدل حجم متوسط (Average Volume) اندیکاتورهای حجمی هستند.

- اندیکاتورهای مومنتوم: این مورد نیز به شناسایی سرعت و قدرت تغییرات قیمت در بازار کمک می کند. آنها معمولاً برای تشخیص نقاط ورود و خروج از معاملات استفاده می شوند. به عنوان مثال، شاخص میزان نیرو (Force Index) و اندیکاتور سرعت سیلن (Stochastic Oscillator) اندیکاتورهای مومنتوم هستند.

- اسیلاتورها: این اندیکاتورها معمولاً در بازه های مشخصی نمایش داده می شوند و برای شناسایی وضعیت اشباع خرید یا فروش استفاده می شوند. اسیلاتورها همچنین می توانند به تشخیص نقاط مهم معاملاتی کمک کنند. به عنوان مثال، شاخص نسبت قیمت به باند (Price-to-Band Ratio) و شاخص نیروی ویلیامز (Williams %R) اسیلاتورهای معروفی هستند.

اندیکاتورهای مهم و معروف در تحلیل تکنیکال

- اندیکاتور میانگین متحرک (Moving Average): برای نمایش میانگین قیمت های متوسط در یک بازه زمانی مشخص استفاده می شود.

- شاخص قدرت نسبی (RSI): نشان دهنده نوسانات قیمت هاست و به معامله گران کمک می کند تا میزان خرید و فروش را تعیین کنند.

- اندیکاتور فیبوناچی (Fibonacci): با استفاده از نسبت های فیبوناچی، معامله گران می توانند نقاط ورود و خروج موثر را تعیین کنند.

- اندیکاتور مکدی (MACD): بر اساس اختلاف میانگین متحرک های مختلف، روند قیمت را تحلیل می کند.

- اندیکاتور استوکاستیک (Stochastic): میزان اشباع خرید یا فروش را نشان می دهد و برای تشخیص نقاط ورود و خروج مورد استفاده قرار می گیرد.

- اندیکاتور پارابولیک سار (Parabolic SAR): به معامله گران کمک می کند تا نقاط تغییر جهت را تشخیص دهند.

- اندیکاتور میانگین محدوده واقعی (ATR): اندازه نوسان قیمت را اندازه گیری کرده و معامله گران را در تعیین استاپلاس خود کمک می کند.

- اندیکاتور حمایت و مقاومت (Support & Resistance): نشان دهنده سطوحی در چارت است که قیمت به طور مکرر به آنها برخورد دارد.

- حجم معاملات (Trading Volume): بیانگر فعالیت بازاری تغییرات روند معاملاتی و تأثیر مستقیم بر قیمت ها و روند بازار است.

سایت axi.com بطور خلاصه درمورد بهترین اندیکاتورها اینگونه نقل می کند:

The best technical indicators for forex traders are the RSI, MACD, and Bollinger Bands. Most FX traders use these as their primary indicators. There are other indicators available in the market, but these three tend to be the most commonly used for predicting future price points.

اندیکاتور میانگین متحرک (Moving Average)

این Indicator یکی از پرکاربردترین ابزارها در تحلیل تکنیکال است که برای نمایش میانگین قیمت در یک دوره زمانی مشخص استفاده می شود. این Indicator میانگین قیمت های قبلی را در یک دوره زمانی مشخص محاسبه کرده و نموداری از این میانگین ها را روی نمودار قیمت نمایش می دهد. میانگین متحرک می تواند به صورت ساده یا نمایی باشد. میانگین متحرک ساده (SMA) میانگین ساده قیمت ها در یک دوره زمانی مشخص را محاسبه می کند. در حالی که میانگین متحرک نمایی (EMA) وزن بیشتری به قیمت های اخیرتر اختصاص می دهد.

استفاده از این Indicator در تحلیل تکنیکال به تشخیص روند بازار، تعیین نقاط ورود و خروج از معاملات و تشخیص سیگنال های خرید و فروش کمک می کند. علاوه بر این، ترکیب میانگین های متحرک با دیگر اندیکاتورها می تواند تحلیل های دقیق تری ارائه دهد و تصمیم گیری های بهتری را در معاملات فراهم آورد.

شاخص قدرت نسبی (RSI)

از دیگر اندیکاتورهای مهم، شاخص قدرت نسبی (RSI) است.این مورد، یک اندیکاتور تکنیکال است که برای اندازه گیری قوت و سرعت تغییرات قیمت در یک دوره زمانی معین استفاده می شود. این Indicator توسط ولزر وایلدر در دهه ۱۹۷۰ معرفی شد و به طور گسترده در تجارت سهام، فارکس و بازارهای دیگر استفاده می شود. RSI معمولاً با استفاده از یک مقیاس از ۰ تا ۱۰۰ نشان داده می شود که مقادیر بالاتر از ۷۰ به معنی اشباع خرید و مقادیر پایین تر از ۳۰ به معنی اشباع فروش هستند. برای محاسبه RSI، ابتدا نسبت بین میانگین افزایش قیمت ها و میانگین کاهش قیمت ها در یک دوره زمانی مشخص محاسبه می شود و سپس با استفاده از این نسبت، RSI محاسبه می شود.

مزایای شاخص قدرت نسبی شامل قابلیت تشخیص وضعیت اشباع بازار، ارائه سیگنال های خرید و فروش و تعیین نقاط ورود و خروج به بازار است. این اندیکاتور به تجارت کنندگان کمک می کند تا روند قیمت را بهتر درک کرده و تصمیمات موثرتری در معاملات خود بگیرند. با این حال، مانند سایر اندیکاتورها، بهتر است RSI را با سایر ابزارهای تحلیلی ترکیب کرد تا تصمیمات معاملاتی بهتری اتخاذ شود.

اندیکاتور فیبوناچی (Fibonacci)

فیبوناچی یکی از ابزارهای مهم در تحلیل تکنیکال است که بر اساس دنباله ی فیبوناچی در ریاضیات ایجاد شده است. این Indicator بر اساس مجموعه ای از نسبت ها است که با استفاده از دنباله ی فیبوناچی معروف تعریف می شوند. اندیکاتور فیبوناچی به صورت گسترده در بازارهای مالی، از جمله بازار ارزهای دیجیتال، استفاده می شود. از کاربردهای اصلی این Indicator می توان به تعیین سطوح حمایتی و مقاومتی در بازار، تشخیص الگوهای قیمتی مختلف مانند موج های الیوت و تحلیل روندهای قیمتی اشاره کرد. علاوه بر این، Fibonacci می تواند به عنوان یک ابزار پیش بینی مفید برای تعیین نقاط ورود و خروج از معاملات نیز استفاده شود.

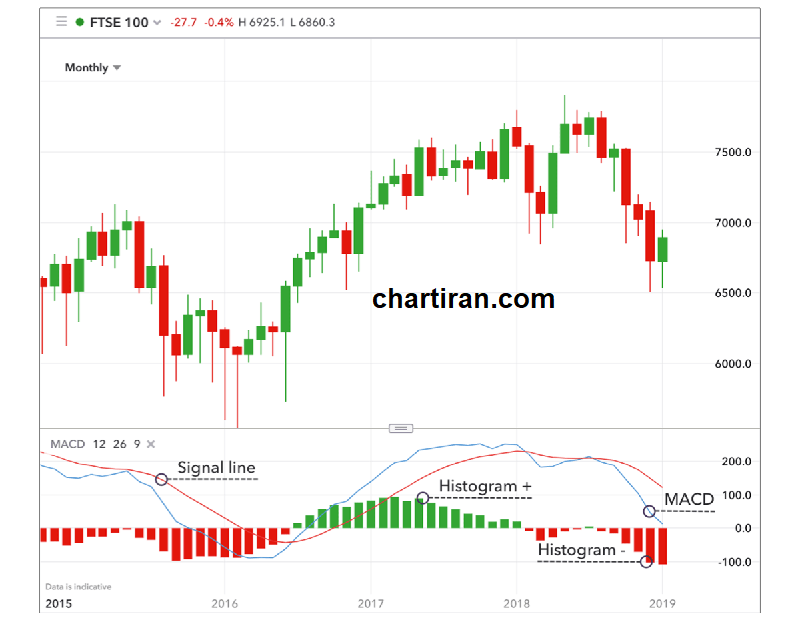

اندیکاتور مکدی (MACD)

از اندیکاتورهای معروف دیگرمکدی است.در واقع این اندیکاتور یکی از ابزارهای مهم در تحلیل تکنیکال است که برای ارزیابی روند بازار و تشخیص نقاط ورود و خروج استفاده می شود. این Indicator بر اساس تفاوت میانگین متحرک سریع و کند در یک بازه زمانی خاص محاسبه شده و به صورت خطوطی در نمودار قیمت نشان داده می شود. مکدی می تواند نقاط عطفی در روند قیمت را مشخص کرده و انحرافات قیمتی را تشخیص دهد. از این Indicator برای تأیید تغییرات قیمتی و تشخیص معکوس های بازار استفاده می شود.

اندیکاتور استوکاستیک (Stochastic)

Stochastic یک ابزار تحلیلی است که برای اندازه گیری قدرت و روند بازار استفاده می شود. این اندیکاتور از دو خط اصلی به نام های %K و %D تشکیل شده است. درصدK، که معمولاً با استفاده از یک فرمول محاسبه می شود، نشان دهنده موقعیت فعلی قیمت در بازه زمانی مورد نظر است. درصدD از میانگین متحرک از درصد K به دست می آید و نقطه انتهایی خط های استوکاستیک را تشکیل می دهد. استفاده اصلی از این Indicator برای تشخیص موقعیت های بالایی و پایینی بازار، به عنوان نقاط Overbought و Oversold است. وقتی خط %K بالاتر از 80 باشد، بازار به عنوان Overbought در نظر گرفته می شود و وقتی زیر 20 باشد، به عنوان Oversold شناخته می شود. استفاده از این نقاط به معامله گران کمک می کند تا زمان ورود یا خروج از بازار را بهتر تصمیم بگیرند.

اندیکاتور پارابولیک سار (Parabolic SAR)

این اندیکاتور یک ابزار محبوب در تحلیل تکنیکال است که برای تشخیص روند قیمت و نقاط ورود و خروج معاملات استفاده می شود. این Indicator توسط ولز وایلدر ابداع شده است و بر اساس روش “Stop and Reverse” عمل می کند. در این روش، نقاط معاملاتی با توجه به روند بازار و تغییر جهت آن مشخص می شوند. اندیکاتور پارابولیک سار به صورت نقاطی که بر روی نمودار قیمت ظاهر می شوند، نشان می دهد که چه زمانی باید به خرید یا فروش پرداخته شود. این Indicator در تشخیص نقاط ورود و خروج معاملات موثر بوده و در استراتژی های مختلف معاملاتی به کار می رود.

اندیکاتور میانگین محدوده واقعی (ATR)

از اندیکاتورهای مهم دیگر می توان به این مورد اشاره کرد که برای اندازه گیری نوسانات بازار استفاده می شود. این Indicator توسط ولز وایلدر در سال ۱۹۷۸ ابداع شده است و به عنوان میانگین محدوده واقعی نیز شناخته می شود. از ATR برای اندازه گیری میزان نوسان قیمت در یک دوره زمانی استفاده می شود و می تواند به تعیین اندازه مناسب توقف از خرید یا فروش، تنظیم اندازه موقعیت های معاملاتی و بهبود استراتژی های معاملاتی کمک کند.

با استفاده از مقادیر ATR، معامله گران می توانند درک بهتری از میزان نوسانات بازار در دوره زمانی مشخصی داشته باشند و براساس آن تصمیمات معاملاتی خود را بهبود بخشند. این Indicator به عنوان یکی از ابزارهای کلیدی در تحلیل تکنیکال شناخته می شود و در انواع مختلفی از بازارها ازجمله بازارهای سهام، ارزهای رمزی و بازار فارکس استفاده می شود.

اندیکاتور حمایت و مقاومت (Support & Resistance)

اندیکاتور حمایت و مقاومت در تحلیل تکنیکال از جمله ابزارهای اساسی است که توسط معامله گران برای تعیین نقاط ورود و خروج از بازار استفاده می شود. حمایت نقطه ای است که قیمت به طور مکرر از آن بالا نمی آید و معمولاً به عنوان نقطه ورود به بازار توسط سرمایه گذاران استفاده می شود. همچنین مقاومت نقطه ای است که قیمت به طور مکرر از آن پایین نمی آید و به عنوان نقطه خروج از بازار مورداستفاده قرار می گیرد. این اندیکاتورها بر اساس تاریخچه قیمتی و حجم معاملات، سطوح مهم حمایت و مقاومت را تعیین می کنند و معامله گران را در اتخاذ تصمیمات مبتنی بر تحلیل تکنیکال یاری می دهند.

با استفاده از Indicator حمایت و مقاومت، معامله گران می توانند سطوح مهمی که بازار ممکن است به آنها دچار تغییر شود را شناسایی کرده و به عنوان نقاط مهم برای اجرای معاملات خود درنظر بگیرند.

حجم معاملات (Trading Volume)

حجم معاملات یکی از اصطلاحات کلیدی در بازارهای مالی است که به تعداد کل واحدهای خرید و فروش شده از یک دارایی در یک بازه زمانی خاص اشاره دارد. این مفهوم مهم برای تحلیل تکنیکال استفاده می شود و به عنوان یک اندیکاتور اصلی در تصمیم گیریهای معاملاتی مورد توجه قرار می گیرد.

جمع بندی

اندیکاتورهای مهم و معروف در تحلیل تکنیکال ابزارهای کلیدی هستند که توسط تاجران و سرمایه گذاران برای تفسیر روندهای بازار و پیش بینی نقاط ورود و خروج استفاده می شوند. این اندیکاتورها شامل مواردی مانند متوسط متحرک، شاخص قیمت به حجم، میانگین متحرک، شاخص نیروی نسبی، شاخص استوکاستیک و بسیاری موارد دیگر می شوند. استفاده صحیح از این اندیکاتورها به معامله گران کمک می کند تا الگوهای بازار را بهتر درک کرده و تصمیمات مبتنی بر اطلاعات دقیق تری بگیرند.

منبع: https://chartiran.com/andicator-forex/